La CIRBE se creó con el fin de facilitar el intercambio de información entre las entidades financieras y asegurar una gestión adecuada del riesgo crediticio. Todas las entidades sujetas a la supervisión del Banco de España, como bancos, cajas de ahorro, cooperativas de crédito y entidades financieras, están obligadas a reportar información a la CIRBE de forma periódica. Pero, ¿tienes claro qué es la CIRBE y cómo puede resultarte beneficiosa? En este artículo te lo contamos.

¿CIRBE: qué es?

La Central de Información de Riesgos del Banco de España (CIRBE), también conocida como CIR, es una base de datos que recopila información sobre la exposición crediticia de las personas y empresas en el sistema financiero español. Su objetivo principal es proporcionar a las entidades financieras y al Banco de España una visión integral de los riesgos asociados a sus clientes, contribuyendo así a la estabilidad y la solidez del sistema financiero.

Aunque la información registrada en la CIRBE (Banco de España) es pública y accesible de forma gratuita para los titulares, es confidencial en relación con terceros. Tanto personas físicas como jurídicas pueden solicitar informes a la CIRBE, mientras que las entidades declarantes pueden acceder a la información para evaluar los riesgos de las operaciones financieras.

¿Qué aparece en la CIRBE?

La información que aparece en la CIRBE es el registro de detalles de todos los préstamos adquiridos a través de las entidades que están bajo supervisión del Banco de España. Sin embargo, únicamente se incluyen las deudas cuyo importe sea igual o superior a 1000 euros.

Con base en los datos que almacena, la CIRBE genera dos categorías de informes de riesgo:

1. Informe agregado: se suministra tanto a entidades financieras como a titulares. Es un informe personalizado que no detalla todos los préstamos ni sus condiciones específicas. Sin embargo, muestra los importes totales por categoría de riesgo, límites de crédito, crédito utilizado, tipos de garantías y plazos. Los datos abarcan el último mes y un periodo de seis meses anteriores.

2. Informe de riesgos detallado: diseñado exclusivamente para el titular, este informe proporciona un desglose pormenorizado de cada operación. Contiene códigos de identificación, nombres de las entidades, análisis específicos de las deudas y, si procede, los nombres de las entidades con riesgos agregados menores de1000 €.

¿Cómo saber si estoy en la CIRBE?

Cualquier individuo o empresa con algún tipo de relación crediticia en España quedará registrado en la CIRBE, Banco de España. Sin embargo, si estás interesado en confirmar tu inclusión en la CIRBE y obtener un informe detallado de tu historial de crédito en CIRBE, tienes estas opciones:

1. Electrónica: a través de la sede electrónica del Banco de España/ sección «Tramitación»/ «Petición de informes y Reclamaciones CIR». Debes tener una firma digital o un certificado electrónico para esta opción.

2. Presencial: programa una cita previa en la sede electrónica del Banco de España. Puede ser para la sede central o para las sucursales. Descarga y completa el formulario «Solicitud de informes de Riesgos a la Central de Riesgos» de la sección «Tramitación» y adjunta la documentación requerida según lo especificado en «documentación obligatoria».

3. Correo: descarga y completa el formulario «Solicitud de informes de Riesgos a la Central de Riesgos» de la sección de «Tramitación». Luego, envíalo firmado junto con la documentación necesaria a la dirección: Banco de España, Central de Información de Riesgos, C/ Alcalá, 48, 28014 Madrid. Recibirás el informe por correo certificado.

¿Cómo funciona la CIRBE?

La base de datos de la CIRBE, Banco de España, se actualiza mensualmente, siendo las entidades bancarias las responsables de proporcionar la información necesaria para garantizar un registro seguro y de carácter público, pero de consulta privada. Esto significa que cualquier persona tiene derecho a consultar gratis, por medio de una solicitud, la información sobre sus deudas personales dentro de la CIRBE. Del mismo modo, al solicitar un préstamo, con CIRBE, el banco puede conocer los datos de nuestras deudas. Sin embargo, hay que tener en cuenta que existen limitaciones en los datos que el banco obtiene del cliente. La CIRBE proporciona información global de los riesgos de una persona o empresa, sin detallar cada deuda determinada, tal como hemos explicado anteriormente.

Cuando solicitamos créditos a las entidades financieras, por ejemplo préstamos rápidos, estas entidades acuden en primer lugar a la CIRBE, que es la fuente de información que les indica el riesgo que representamos como clientes según las deudas existentes a nuestro nombre. En este sentido, la información nuestra que aparece en la CIRBE juega un papel crucial en la concesión de préstamos, ya que puede influir positiva o negativamente en nuestra solicitud, junto con otros factores como la estabilidad laboral y la capacidad de pago.

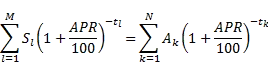

el número de créditos pagados por el prestamista

el número de créditos pagados por el prestamista el número de secuencia de los créditos pagados por el prestamista (declinación)

el número de secuencia de los créditos pagados por el prestamista (declinación) el crédito (declinación) en el periodo

el crédito (declinación) en el periodo

el número total de créditos pagados por el prestatario

el número total de créditos pagados por el prestatario el número de secuencia de los créditos pagados por el prestatario (reembolso)

el número de secuencia de los créditos pagados por el prestatario (reembolso) el crédito (reembolso) del periodo

el crédito (reembolso) del periodo  , y

, y  es el intervalo, expresado en años y fracciones anuales, entre la fecha del primer crédito y la fecha del crédito

es el intervalo, expresado en años y fracciones anuales, entre la fecha del primer crédito y la fecha del crédito  o

o  . (

. ( = 0)

= 0)