En una situación de desempleo, sigues teniendo que hacerte cargo del pago de facturas y gastos habituales. Por lo tanto, sigues necesitando unos ingresos determinados. Por desgracia, al no contar con las garantías que ofrece la contratación laboral a la hora de solicitar un préstamo bancario, puede resultarte complicado recurrir a esta opción. Afortunadamente, existen algunas alternativas que puedes aprovechar para salir de apuros como el pago de facturas, urgencias médicas, gastos inesperados, matrículas, etc.

Aprovecha las prestaciones

Algunas personas cuentan con una cuerda a la que agarrarse. Las prestaciones, como los subsidios por desempleo o por discapacidad, garantizan ciertos ingresos que permiten acceder a los préstamos para desempleados con prestación ofrecidos por algunos prestamistas. Por suerte, no exigen dentro de sus condiciones un vínculo laboral. Suelen ofrecer minicréditos cuyos plazos oscilan entre los 5 y los 33 días. Por lo general, se conceden sumas de entre 50 y 1000 euros, pero depende de la entidad. Sin embargo, debes acreditar algún tipo de ingreso con el que se garantice el pago de la deuda. En este caso, una prestación puede ser de gran ayuda.

¿Qué pasa si no tengo ingresos?

Los préstamos para desempleados suelen ser más limitados, pero no por ello has de perder la esperanza. Si además de estar en paro no tienes ingresos, hay varias alternativas de crédito para parados sin ingresos:

- Si tienes una vivienda, puedes solicitar un préstamo con garantía hipotecaria, que te permitirá tomar prestado el importe que necesites cuando lo necesites en el caso de que no tengas efectivo pero poseas un bien inmueble, que servirá como aval para el pago de la deuda.

- Si tienes un vehículo, algunas compañías ofrecen por él una especie de hipoteca. El importe del préstamo se basa en una valoración del vehículo realizada por los tasadores del prestamista y se otorga en un máximo de 24 horas, sin pedir ninguna garantía adicional.

- Las casas de empeño también pueden ser una alternativa para salir de un apuro económico. En ellas, podrás tomar prestada una cantidad de dinero por un artículo que dejes como garantía.

Las pensiones también cuentan

Así como existen alternativas de créditos para desempleados, los pensionistas también cuentan con opciones de préstamo, pues muchas entidades bancarias ven en una pensión un ingreso más seguro que una nómina. En el caso puntual de los jubilados, muchos bancos han optado por protegerse de cualquier riesgo de impago relacionado con el fallecimiento del deudor respaldando los créditos con un seguro de vida que cubra el valor del préstamo.

Otra alternativa existente para este colectivo es la conocida como hipoteca inversa, que permite a los propietarios de la vivienda recibir un préstamo poniéndola como garantía. Este préstamo se cobra mes a mes en forma de renta vitalicia. El requisito es ser mayor de 65 años o tener una discapacidad mayor o igual al 33 %.

Para tener en cuenta

En todos los casos mencionados, al solicitar un crédito:

- Pregúntate si el motivo para solicitar el crédito es una verdadera necesidad y si la cantidad que quieres pedir se ajusta a tus posibilidades de pago.

- Investiga minuciosamente en varias entidades financieras los tipos de préstamos e intereses que ofrecen, e intenta elegir el que más se adecúe a tu situación particular para no exceder tu capacidad de endeudamiento.

- Al adquirir el crédito, respeta siempre los plazos de devolución para no incurrir en penalizaciones de morosidad.

Es comprensible que el desempleo y la insuficiencia de ingresos generen muchas limitaciones. Por esa razón te aconsejamos buscar alternativas para aumentar tus ingresos. Solicitar un crédito para invertir en estudios o en tu negocio puede suponer la salida del desempleo. No obstante, tampoco es necesario endeudarse siempre. Si quieres financiar estudios, puedes acceder a los cursos del INEM subvencionados por el gobierno que permiten conseguir certificados de competencias laborales, o nuevos conocimientos y experiencias. En cuanto a la posibilidad de emprender, también es cuestión de informarse acerca de la financiación estatal, ya que existen ayudas y subvenciones para emprendedores. Todo depende de tu creatividad y motivación.

Ver más: Crédito rápido y fácil

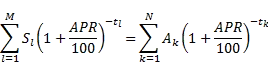

el número de créditos pagados por el prestamista

el número de créditos pagados por el prestamista el número de secuencia de los créditos pagados por el prestamista (declinación)

el número de secuencia de los créditos pagados por el prestamista (declinación) el crédito (declinación) en el periodo

el crédito (declinación) en el periodo

el número total de créditos pagados por el prestatario

el número total de créditos pagados por el prestatario el número de secuencia de los créditos pagados por el prestatario (reembolso)

el número de secuencia de los créditos pagados por el prestatario (reembolso) el crédito (reembolso) del periodo

el crédito (reembolso) del periodo  , y

, y  es el intervalo, expresado en años y fracciones anuales, entre la fecha del primer crédito y la fecha del crédito

es el intervalo, expresado en años y fracciones anuales, entre la fecha del primer crédito y la fecha del crédito  o

o  . (

. ( = 0)

= 0)